微软最新业绩点评,市值能再登第一吗?

数据支持 | 勾股大数据

2019年10月23日盘后,微软(MSFT.O)发布了2020财年第一季度财报(2019自然年第三季度)。营收和利润都好于市场预期,云计算增速有所放缓,市场对这份财报反应比较平淡,盘后股价基本持平。

由于2020财年第一季度财报是2019自然年的第三季度,以下都是以财年季度为准。

在FY2020第一季度,微软的财务表现如下:

营收330.6亿美元,较去年同期增长14%,高于市场预期的322.3亿美元;

运营利润127亿美元,同比增长27%;

净利润107亿美元,同比涨21%;

摊薄后每股收益1.38美元,同比涨21%,高于市场预期的1.25美元;

Azure收入同比增长59%,剔除汇率影响,同比增长63%。

分业务看:

生产力与商业流程业务收入为111亿美元,同比增长13%,主要由office365商业版25%的增长和LinkedIn25%收入增长带动。

智能云业务收入108亿美元,同比增长27%,主要得益于云计算服务Azure的59%营收增长带动。

个人计算机业务为111亿美元,同比增长4%,主要得益于Windows企业产品及云服务的25%增速。

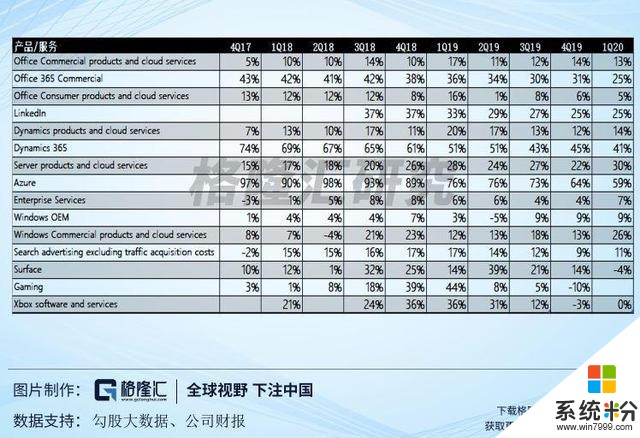

由于微软的业务众多,不同的业务旗下也有很多不一样的产品,所以一般将所有业务整理到一张表上以便观察所有业务的增速。

可以看出微软的主要业务Office365 Commercial,Azure的营收增速都有所放缓,这跟业务规模增长有关。其中最令人关注的是云计算业务Azure的增速,Q1这个季度增速下滑至59%,而上两个季度分别是73%和64%。

微软股票今年以后已经上涨了37.26%,屡创历史新高。微软股价今年表现突出,主要得益于投资人对其云计算业务的乐观情绪。如今Azure增速一路下滑,微软的投资逻辑改变了吗?

作为投资者,我们都是追求股票收益率,股票的整体回报率可以由三部分组成:业绩增长+股息收益+估值增长。

一、从业绩增长方面看,微软年收入达到千亿美元以上,在如此大的规模下仍然能保持14%的营收增速,21%的净利增速实属不易。

微软是美国科技巨头里少有的还能保持内生增长力的公司,虽然云计算的增速在下滑,但由于规模的增大,云计算整体的毛利率在不断的改善,商业云毛利率持续的提升有助于盈利能力的提高。

按照目前微软的盈利情况,PE(TTM)=25.8x,对应净利21%的增速,以及未来云业务毛利率进一步上升带来的盈利增长,目前PE估值水平并不算太贵。

二、从股息收益方面看,微软回馈股东的方式主要有两个:股息和股票回购

在9月20日,微软宣布根据新的股票回购计划,将回购多达400亿美元的股票;同时将季度股息提高5美分,至每股51美分,相当于11.1%,全年的股息率达到1.486%。要知道,像可口可乐,麦当劳等传统行业公司的股息率也就2.2%和1.75%。

三、从估值方面上看,很多人都担心整个企业服务SaaS板块的估值太高,可能形成泡沫。

SaaS公司能获取较高估值的逻辑是SaaS公司普遍收入高,增速快,现金流好,所以在过去两年受到市场的热捧。

根据GGV纪源资本的报告显示,在二级市场,一般对SaaS公司的估值是以EV/NTM Revenue Multiple来衡量,即企业价值除以公司未来12月收入来算。

报告指出,SaaS 行业NTM Rev这一指数的平均值,在2016年12月达到低点3.4x,在2019年7月到达了高峰12.2x。

递延收入(Unearned Revenue)对于SaaS公司来说是一个很好的先行指标,我们可以利用递延收入的增长率来大概估计微软未来12个月的营收。FY20Q1微软的递延收入340.26亿美元,同比增长13%。营收LTM为1298亿美元,所以微软营收NTM大概为1466.74亿美元。

根据yahoo finance的数据,微软EV大概为10000亿美元左右,对应EV/NTM Revenue=6.8x,远低于行业平均值。

另外一点是,今年涨得十分好的企业服务类SaaS独角兽股价在最近两个月大幅下跌。

其中Zoom,OKTA,Twilio在过去两个月分别大跌35%、23%和28.21%。最近上市的Slack更是蒸发了36%市值。引起投资者对SaaS高估值不能维持的担忧。

但是,仔细分析一下,股价大跌的企业一般是仍然处于亏损状态,而且市值较小。

我个人对SaaS的思考是,并不是所有软件公司采取订阅模式后都能给高估值,然后保持高估值。我认为只有那些公司产品在市场上几乎处于垄断地位的SaaS公司才能维持高估值,尽管他们的营收增长率下滑。

像微软的office,Adobe 的 photoshop,Salesforce的CRM产品,他们在消费者或者企业里有很高的粘性,但是以前软件都是一锤子买卖,版本更新不能保证收入的确定性。

但订阅模式出现令这些软件巨头公司未来收入确定性大大增加,现金流也很稳定,盈利质量大涨。投资者普遍会给这类公司较高的估值,就像消费行业中的可口可乐,即使不增长,市场也能给他们20倍左右的PE估值。

结语:

微软已经是一家成熟的企业,希望短期内能从微软身上获取高额收益并不现实。但云计算业务带来的内生成长性,加上相对不错的股息收益,加上订阅模式带来的确定性,微软仍然是FANNG中最稳定的一个。