微软公司深度研究报告:云办公、云平台和云游戏

(1)市场对云办公的理解不充足,以 Office365 和 Dynamics365 为主的云办公服务相比传统办公带来了革命性的变化。云办公提供了更丰富的办公应用,支持 PC 端、移动端(IOS、Android)的多平台同时登陆,通过云服务,实现了办公应用、设备、员工、团队及整个组织的数据互通互联,工作效率得到大幅提升,办公体验更加出色。同时,自助式按需收费的订阅制方式更加灵活门槛更低,激活更多用户付费,并在长期为公司带来更多的现金流,创造更多价值。

(2)市场对数字化转型的需求及公司云平台、公司 toB 端的优势理解不充分。当前在全球范围内,各行各业都在积极主动的进行数字化转型以便赢在未来,公司布局整个云产业链,能够为客户带来全面且强大的数字化解决方案。同时,公司深耕企业级市场 40 余年,积累了大量的企业级客户,Windows 操作系统在全球范围拥有接近 20 亿用户数量,公司拓展企业级市场具有巨大的优势。随着全球数字化转型的进一步深入,公司在B 端还将收获更多更优质的大订单,公司在为合作伙伴进行数字化转型赋能的同时自身将深度受益,前景明朗且确定。

(3)市场对公司云游戏的发展抱有疑虑。云游戏自 2000 年首次提出距今已有将近 20年,我们认为,云游戏最核心的云计算和 5G 技术已趋于成熟,结合当前各大巨头跑步进场的势头,云游戏落地前景确定性强。公司作为全球最顶尖的科技巨头,拥有强大的云计算基础建设和技术实力,同时公司本身的 Xbox 业务早已是全球三大主机巨头之一, 拥有丰富的游戏内容、庞大的用户群体和良好的游戏生态。相比其他竞争对手,公司全面发展,在整个云游戏的发展上占尽先机。云游戏给游戏行业带来巨大的革新,未来或为公司创造巨大的营收。

2. 公司概览:云时代重回巅峰,“云为先”战略功不可没

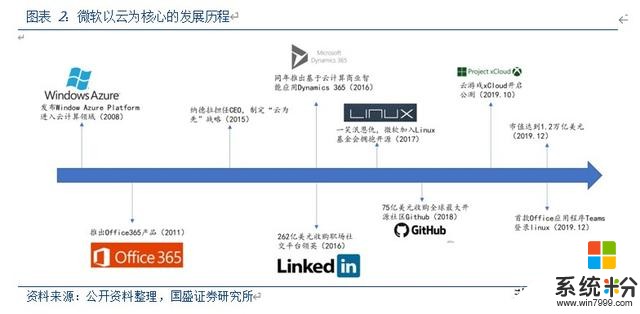

2. 公司概览:云时代重回巅峰,“云为先”战略功不可没2.1 纳德拉接班,“云”成公司战略核心

2014 年 2 月上任之初,纳德拉定下了“云为先”大战略。纳德拉在担任微软 CEO 之前, 曾担任微软云计算部门执行副总裁,在纳德拉上任后,微软整体的战略聚焦在云计算上。一方面,微软通过云实现了各产品之间的数据共享与联通,极大的提高了办公效率,释放了用户的生产力,并构建出了一个更加高效的生态体系。另一方面,微软通过以 Azure 为核心的云服务,为企业级客户提供数字化转型的综合解决方案,快速高效的拓展 B 端市场。微软的云转型十分成功,公司业绩不断提升,市值也屡创新高。

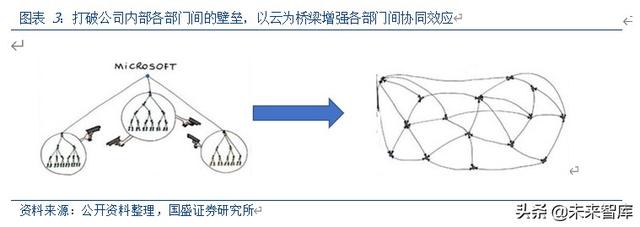

对内打通部门间隔阂,对外积极建立合作,微软由内而外拥抱开放和开源。对内,公司在 2015 财年进行了组织架构的重构,并确定了以云为核心的战略目标,打通了过去存在于公司内部各部门间的隔阂。对外,公司一改以往孤立的态势,积极与竞争对手建立合作,将产品投放进 IOS 和 Android 等平台。公司文化上,微软积极拥抱开源,加入 linux 协会、收购了GitHub,并逐渐支持跨平台和跨语言的开发。公司重新确立了一切以用户为核心的价值观,在为用户赋能帮助用户创造更多价值的同时,也为自己创造了价值, 实现了双赢。

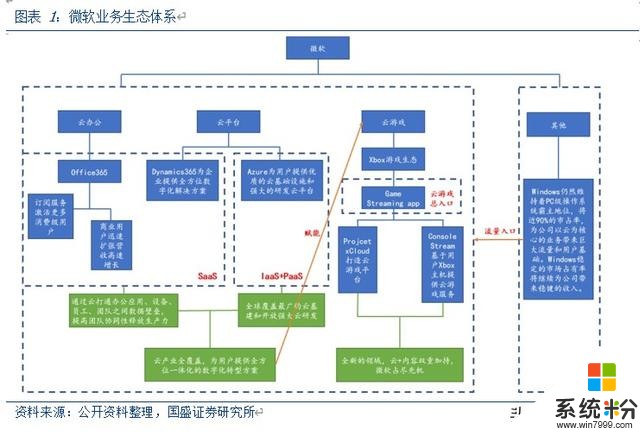

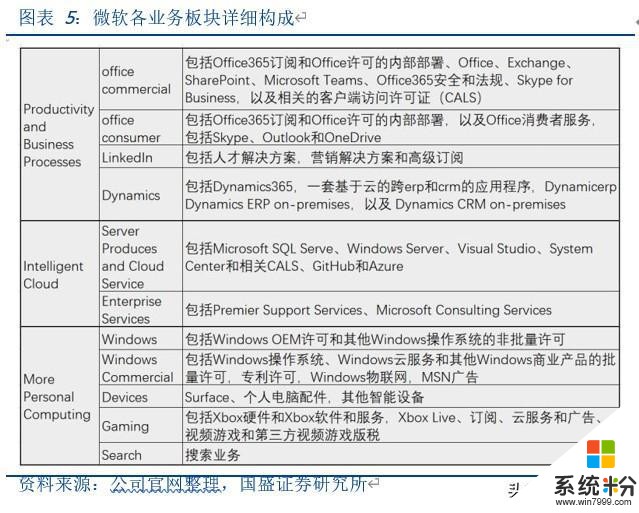

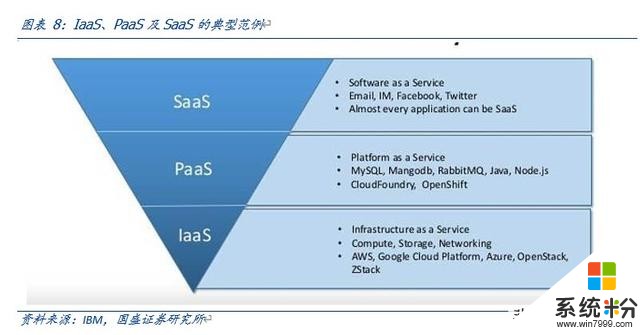

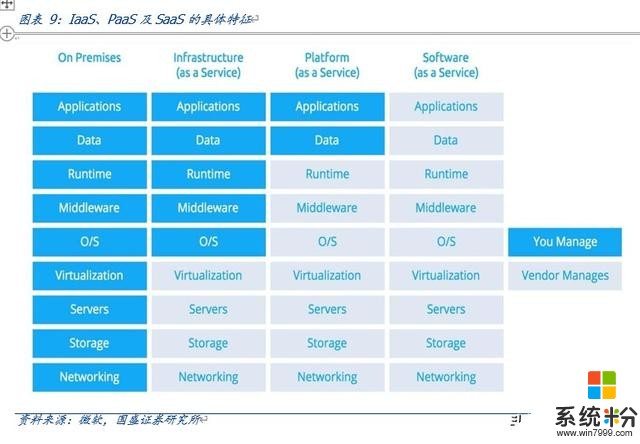

公司当前业务分为生产力与业务流程、智能云及更多个人计算三大类别。公司抛弃了移动互联网时代失败的战略布局,将战略重心放在云上,一改过去死抱 Windows 不放的封闭思维,转向基于云计算打造开放开源的智能云生态,生产力业务以 SaaS 服务为主,智能云业务则以 IaaS 和PaaS 服务为主,公司在营收、利润不断提升的同时,以云为核心的战略布局得到市场认可,公司整体估值水平不断提升。

公司企业级客户资源丰富,云产品切入客户数字化转型痛点。公司拥有庞大的企业客户基础和良好的口碑,具有出色的 B 端业务基因。公司云产品切入到企业级客户的痛点,为客户进行数字化转型赋能,有相关需求的客户基于先前良好的合作基础,更愿意尝试使用公司的产品,公司在 B 端业务上具有先天优势。根据统计,世界 500 强企业有 95% 在使用微软云服务,在B 端市场公司具有很高的认可度。

收获五角大楼 100 亿美元超级订单后,再获 50 亿毕马威大订单。微软在美军 JEDI 订单上击败谷歌、甲骨文、IBM 以及亚马逊,收获了为期 10 年价值量达到 100 亿美元的超级订单,凸显了微软云的强大竞争力,而这一订单也是云计算市场迄今为止最大的订单。而在此后,毕马威宣布与微软达成 50 亿美元的云计算订单。从电信巨头 AT&T 到零售巨头沃尔玛再到四大审计之一毕马威,各行各业都开始寻求基于云的解决方案,而微软优质的云产品及出色的B 端服务能力是其最大的优势所在。

2.2 云产业链全布局,SaaS 领跑全球,IaaS+PaaS 直追第一

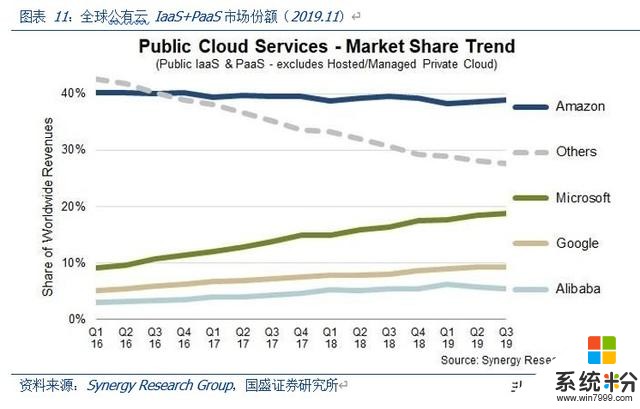

云产业链全布局, 微软提供全方位云解决方案。 微软的云计算布局覆盖了IaaS-PaaS-SaaS 在内的全产业链,在全球范围内是唯一能够提供三种云服务模式的厂商。微软在 SaaS 领域长期领跑全球,且有持续扩大优势的趋势。在重资本的 IaaS+PaaS 领域,微软保持在全球第二名且市占率还在不断提高,大有和 AWS 一争高下的趋势。微软在整个云产业链的全方位布局,使得其拥有在全球范围内为用户提供云解决方案的能力,让微软的云服务成为用户的不二自选。

SaaS 业务优势明显,全球范围内市场占有率持续保持第一。微软以 Windows 和 Office起家,公司具备非常强的软件服务能力,在 SaaS 业务上优势十分明显。微软企业级 SaaS服务主要以 Office 365、Dynamics 365 及 LinkedIn 为核心,同时将 SaaS 平台向开发者开放丰富产品的功能,使产品更具活力。根据 Synergy Research 的数据,2019 年 Q1 微 软以 17%的份额占据全球 SaaS 市场首位,较上一季度增长 34%,领先优势继续扩大。

IaaS+PaaS 直追第一。根据 Synergy Reserve 最新数据显示,2019Q3 在全球公有云服务市场中,微软市场份额从 2016Q1 的不到 9%上升到 19%,而领头羊亚马逊市占率则略微有所下降,在整体 IaaS+PaaS 市场总量不断扩大的同时,微软实现了市占率的不断提升,充分体现了微软在 IaaS+PaaS 领域不断扩张的目标和实力。

2.3 云转型以来业绩表现亮眼

公司近几年以云为核心转型成功,业绩表现出色。公司在 2016 财年经历了短暂的营收下滑后,营收持续提升,2019 财年实现营收 1158 亿美元,同比增长 14%。公司通过云转型实现了新的突破。

云相关业务营收提升明显。在 2016 财年,以 Windows 为核心的更多个人计算业务实现营收 404.6 亿美元,大幅领先其他两个业务板块。而在此之后,伴随着公司以云为核心的发展战略,以 Azure 为核心的智能云业务以及以 Office365 为核心的生产力业务发展迅速,2019 财年三个部门之间的营收差距已经明显缩小。智能云板块和生产力板已经成为公司的核心驱动部门。

利润水平不断提高,凸显公司产品内在价值高。公司近年来经营状况良好,毛利率水平稳定提高,整个 2019 财年毛利率达到 65.9%,2020 财年 Q1 毛利率提升至 68.5%。公司净利率表现出色,2018 财年利润水平大幅下滑主要是受税改与就业法案影响,公司在二季度计提了 138 亿美元一次性费用所致,公司的净利率稳定提升,在 2019 财年净利率达到 31.18%,盈利能力十分出色。

研发支出同比增速有所上升,小于营收增速。公司在近年来研发支出加大,从 2016 财年的 120 亿美元上升到 2019 财年的 169 亿美元,同比增速有所提高但小于同期公司营收的增速。公司研发支出占总营收的比率基本保持在 13%-14%之间,2019 财年研发支出占总营收的 13.4%,总体比较稳定。

持续分红加股票回购,公司基本面稳健管理层对公司信心十足。公司近四年累计分红 494亿美元,并累计回购价值 581 亿美元的股票,向股东释放了高达 1074 亿美元的回馈。持续的股票回购和分红一方面体现公司管理层对公司前景的看好,另一方面能够为股东带来长期的高额现金回报,体现公司基本面的稳健。

3. 云办公——释放组织和个人生产力,创造源源不断现金流

3. 云办公——释放组织和个人生产力,创造源源不断现金流3.1 Office365 收获巨大成功开启微软 SaaS 服务先河

公司在 2011 年推出第一版 Office365,在 2013 年起为个人及家庭用户开放 Office365, 2019 年起,Office 365 开始按月更新,版本分为 toC(Office 家庭版和个人版)、toB(Office商业版、Office 企业版),与此同时微软宣布 Office 2019 停止功能更新,后续只会有安全更新。Office365 在 2017 财年营收超过传统 Office 软件营收,现已成为微软有史以来增长最快、最成功的产品之一。

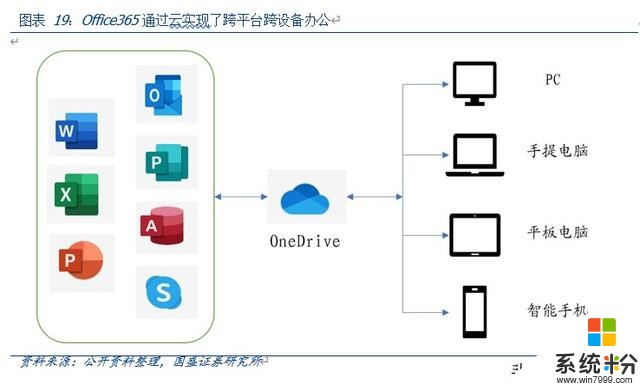

Office365 提供更丰富的应用,通过云提升各应用间协同性,尽可能的释放生产力。传统的 Office 软件收费方式是一次性的,用户支付一次性费用后可以在一台 PC 设备上安装 Word、Excel、PowerPoint 和 OneNote 四款办公应用。而Office365 收费方式是订阅式的,用户可根据个人需求选择最适合自己的套餐。Office365 不仅提供了传统老四件办公应用,还包括了如 Outlook 等多款办公应用,并提供 OneDrive 云服务和 Skype 云通信应用,并支持PC 端、移动端(IOS、Android)的多平台同时登陆,通过 OneDrive 云服务,实现各平台之间数据同步互通,打造极致的办公体验。

3.2 产品切入用户痛点,个人订阅用户数持续提升

Office365 切入用户痛点,个人订阅用户数量持续高速上升。相比传统软件的收费模式,Office365 按需收费的方式更加灵活,用户最低仅需一半的价格就能入手一套 Office365。而在移动互联网时代,用户在多平台、多设备进行办公的需求在不断提升,传统软件仅支持一台 PC 设备,Office365 则满足了客户多平台多设备办公的需求痛点,并通过OneDrive 云服务,打通了各平台、各设备、各应用之间数据的互通,极大的提升了办公效率,释放了用户的生产力,用户粘性显著提升。

3.3 Office365 商业版打造一体式办公生态,B 端硕果累累

Office365 商业版为企业级用户提供深度一体式办公解决方案。订阅 Office365 高级商业版的用户将可以在 5 台电脑、5 台平板和 5 部手机上使用微软提供的所有办公应用,还能享受到优质的团队协作云服务,实现畅通无阻的团队交流沟通和在线办公及文件共享,帮助企业用户专注于办公本身,释放生产力提升整体团队的协同效应。

Office365 消费版及商业版均大获成功,开启公司 SaaS 新时代。根据 2019 财年年报显示,Office365 产品个人用户数量达到 3400 万,企业用户数量达到 1.8 亿,整个 Office产品线为微软全年带来 320 亿美元收入,其中 Office 商业版实现营收 278 亿美元,Office消费版实现营收 44 亿美元,订阅用户数和营收仍在持续的提升。Office365 产品的成功, 标志着公司传统软件服务转型 SaaS 服务的成功,为公司后续软件产品全面 SaaS 化打好了坚实的基础。

微软 Teams 用户数量超过 Slack。微软 Office365 商业版包含了企业协同软件 Teams, 能够帮助企业提高办公效率,提升团队协同性。根据微软公布的数据,自 2019 年 11 月推出科技预览版之后,有超过 50000 家公司开始使用 Teams,Teams 的日活跃用户突破了 2000 万。微软入局企业协同软件有足够的业务基础,能够很好地将 Teams 与企业的Office 365 办公软件会员捆绑在一起,这使得微软在某些类型的业务上具有明显的优势。

订阅服务为公司带来长久稳定现金流,Office365 已成微软史上最成功产品。我们通过比较可知,用户首次订阅 Office 365 给公司带来的收入要低于购买 Office2019 软件使用许可带来的收入,订阅服务通过云服务和多平台数据互通协同为用户带来了传统软件无法比拟的办公体验,而极致的体验使得整个 Office 产品的替代性很低,用户粘性极高, 持续的订阅为公司带来长久稳定的现金流,实现用户和公司的双赢。

4.云平台——为企业进行云赋能实现全方位的数字化转型4.1 Azure 云基建全球覆盖第一

微软 Azure 覆盖区域居全球首位。对于云厂商来说,IaaS 服务需要投入大量的资本建设云基础设施,并在相应的服务地区建设相关的云基础设施。目前微软在全球范围内 IDC覆盖区域居全球首位,Azure 总共覆盖全球 55 个区域的 155 个国家和地区,光纤总长超70000 英里,建立了世界上最紧密的商业云网络,在全球范围内为不同领域的客户带来超 100 种虚拟配置及品类充裕的存储和容器服务。

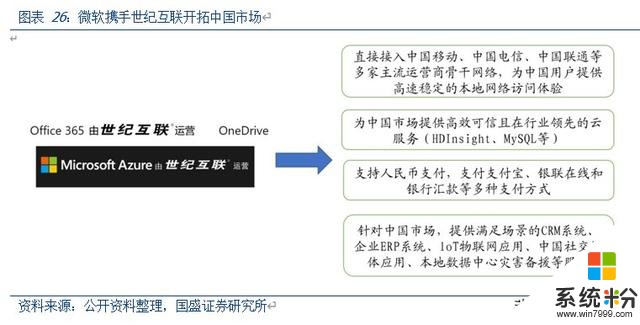

携手世纪互联登陆中国,是中国第一个合法合规的国际公有云。公司在 2014 年携手世纪互联推出中国版Azure,并为中国的企业级用户提供了中国版的 OneDrive 服务。微软智能云 Azure 在中国已服务超过 11 万家企业用户,用户满意度高达 95%。随着中国数字化转型的不断深入,微软在华的各项投入也在不断加码,目前已在中国有 4 个高等级数据中心,为中国用户提供优质可靠的云服务。

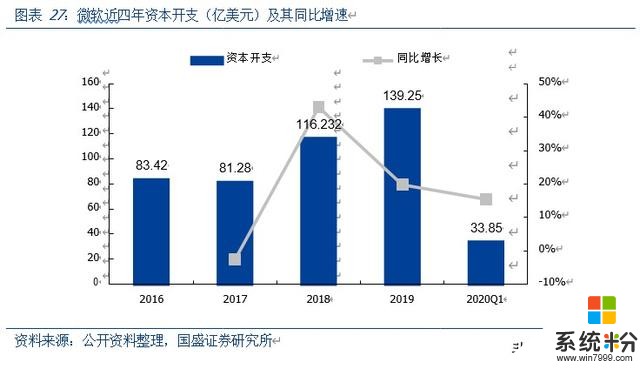

资本支出有所提升,巩固扩大 IaaS 市场地位。IaaS 属于重资本业务,要在为用户提供服务的地区投建云基础设施,微软近年来资本支出有所提升,2019 财年资本支出达到140 亿美元,领先竞争对手亚马逊。公司经营情况良好,现金流丰富,能够支撑起云基础设施的资本支出,有利于公司进一步扩大 IaaS 市场份额。

4.2 智能云生态赋能企业高效进行数字化转型

数字化变革是下一阶段商业竞赛的重要角力点,任何有志赢在未来的企业,都必须最大程度用数字技术优化业务流程,释放生产力。企业上云不再仅是为了减少服务器部分的开支,而是通过智能云为自身全方位进行赋能,这也是微软智能云服务的愿景所在。

微软提供强大的研发云,帮助客户以最高效的方式进行数字化转型。微软针对人工智能、大数据、物联网等方向提供了大量成型 PaaS 服务,并推出了支持 DevOps、容器、Serverless 技术的研发云,帮助企业快速实现云端创新。平台提供认知服务、Bot 机器人、Azure Databrick 等API,目前有超 100 万开发者使用认知服务、超 30 万开发者使用 Bot Framework,仅中国市场已有近千家中国企业级用户调用了微软 AI 的核心服务。PaaS 普遍被看作是提升客户粘性的增值服务,通过 PaaS 服务为 IaaS 和 SaaS 引流和创收。

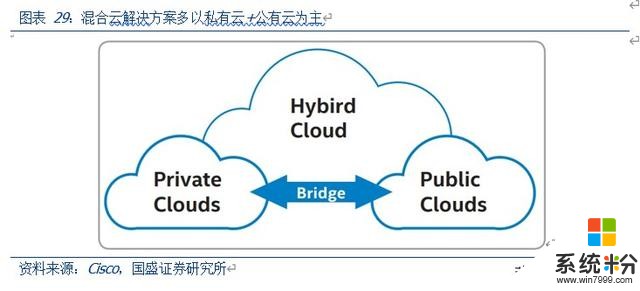

混合云灵活性更强,企业级用户可根据自身需要灵活部署。随着云计算行业的不断发展, 越来越多的企业级用户会选择混合云的部署方式实现数字化转型。混合云解决方案在开放地拥抱云计算、部署互联网化应用并提供最佳性能的同时,还保障了私有云本地数据中心所具备的安全性和可靠性。微软在 17 年发布 Azure Stack 布局混合云市场。Gartner 预计到 2020 年 90%的企业都将采用混合云的部署方案。MarketsandMarkets 预测,到2021 年混合云的支出将年均增长 22.5%,达到近 920 亿美元。

微软混合云优势显著,Azure Stack 架构一致性大幅提升用户体验。微软于 2014 年起开始布局混合云市场,与思科、Dell 等五家厂商合作研发Azure Stack,对比亚马逊、谷歌等公有云厂商,微软在混合云市场先发优势显著。Azure Stack 混合云解决方案是Azure公有云在本地数据中心的延伸扩展,使用相同的 Azure Resource Manager 应用部署模式、自助服务门户和 API,提供与 Azure 公有云一致的混合云平台和体验,将公有云的敏捷性和快速创新带到了本地环境,企业用户可以跨越混合云环境打造现代化应用程序,灵 活性和控制力之间获得最佳平衡。

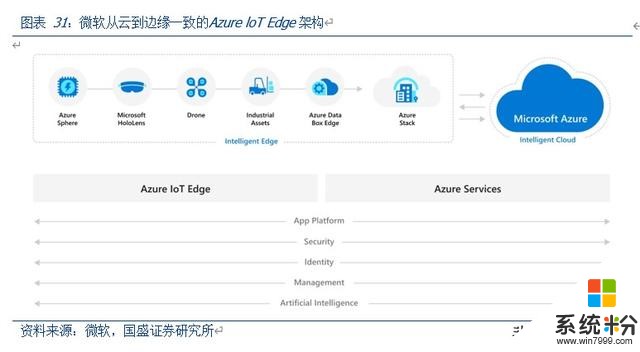

物联网处在高速发展期,微软 Azure loT 布局未来。根据 Strategy Analytics 的数据,2018 年全球物联网设备数量达到 220 亿,物联网向上空间无限,物联网连接数不封顶。根据波士顿咨询的预测,到 2020 年制造商在物联网上的支出将达到 267 亿美元,预计到 2021 年底使用物联网技术的企业比例将达到 94%。微软 Azure loT 通过物联网赋予企业和行业塑造未来的能力,帮助企业进行数字化转型,为企业级用户提供全方位的解决方案。

Azure Arc 提供全新云边解决方案。随着智能边缘设备不断地扩展,如何统筹边缘端与云端成为了一个新的问题。微软 Azure Arc 提供了从云到智能边缘的创新,通过将云的巨大计算能力与日益连通且敏锐的边缘技术相结合,将边缘端积累的数据通过云端 AI等技术进行处理,为用户创造新价值。

4.3 优质丰富的 SaaS 服务为客户提供多元选择

除 Office365 外,Dynamics365 是公司另一重量级 SaaS 服务产品。Dynamics 365充分整合了 CRM 和ERP 的功能,以按需构建的应用模块管理不同业务(包括销售,客服,现场服务,市场营销,财务和人力资源管理等模块),助力企业在各个细微之处完成数字化升级。Dynamics365 充分融合了 AI、MR、大数据、BI 等技术资源,且与微软其他 SaaS 服务如 Office 365、LinkedIn 等进行无缝连接,打通不同产品间的数据壁垒,为客户提供极致体验。目前世界 500 强企业中 70%均使用 Dynamics365,再次印证微软toB 端强大的实力和极高的客户认可度。

Dynamics 365 业务自 2016 年上线以来实现了,2017-2019 财年三年增速分别为 74%、61%和 45%。2019 年 5 月微软宣布Dynamics 365 在华正式商用,进一步加大对中国市场的深耕力度。

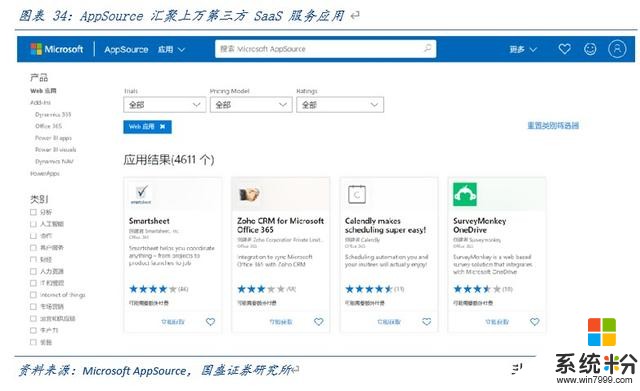

优质的生态吸引大量开发者,AppSource 汇聚上万 SaaS 服务应用。目前 AppSource共平台上提供 2760 个 Office 365 应用、2031 个 Dynamics 365 应用、4611 个 Web 应用及 713 个 Power BI App,其中绝大部分应用都来自第三方开发者开发的软件,微软通过开放和开源吸引了越来越多的开发者加入,在其生态上开发多种多样的垂直领域的软件,极大地丰富了应用的可选择性,赋予了产品更强的生命力,也让用户有更多的选择、能够更方便的选择合适的应用解决问题,一个良好的开放的生态体系能够让微软、第三方以及用户实现共赢。

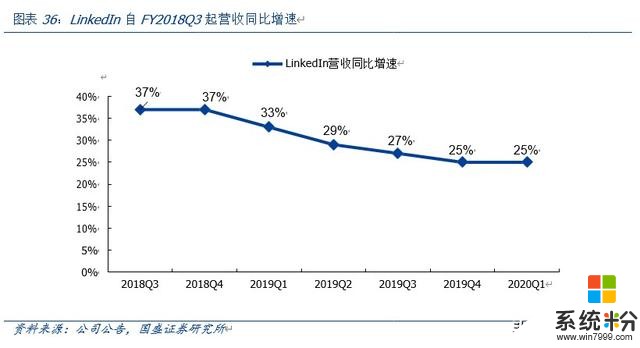

收购 LinkedIn 获取职场社交流量入口,助力拓展企业级市场。微软于 2016 年以 262亿美元收购 LinkedIn,为其进一步拓展企业级市场迈出了坚实的一步。截止到 2019 年12 月,LinkedIn 在全球 200 多个国家拥有超过 6 亿用户。LinkedIn 强大的职场社交流量正好与微软强大的 toB 端产品及其定位契合,为Azure、Dynamics 365 及Office 365 等企业级产品引流,帮助微软更快速精准的拓展企业级市场。

微软和LinkedIn 共同的目标都是给用户和企业赋能。通过 LinkedIn 的用户和社交关系, 无论是微软的消费级产品还是企业级产品都能很好的联系在一起,所有 LinkedIn 上的用户和企业都变成了 Office365、Dynamics365 的潜在用户,LinkedIn 已成为微软各项产品服务的入口。由于 LinkedIn 的职场社交属性,用户会根据自身的学历、背景、兴趣、行业等对数据进行不断地更新和清洗,这些数据的背后能清晰的解释不同人之间建立联系的原因,为微软提供高质量的多维度用户行为数据,包括职级、公司、业务范畴、人际网络等等,这些都为微软拓展 toB 端业务提供了大量的潜在机会。同时,收购 LinkedIn 还能帮助微软在企业级 SaaS 领域打压竞争对手,微软在 2016 年 Q2 超越 Salesforce 成为全球最大的 SaaS 服务商,并在接下来的时间持续拉大与竞争对手之间的差距。

微软通过完整的云平台为客户进行进行云赋能,Azure 为用户提供稳定优质的云基础设施及功能强大的云平台。Office365 实现多设备多应用协同云办公,释放用户生产力。Dynamics 365 完美结合CRM 和 ERP,打破数据孤岛,将客户、产品、人员和运营联通起来,充分释放组织潜能。LinkedIn 为企业级 SaaS 服务引流,协同效应明显。越来越多来自各行各业的公司正选择微软帮助自己进行全方位的数字化转型。

5.云游戏——全新领域空间巨大,微软占尽先机5.1 云游戏概览

云游戏技术早在 2000 年就已经被推出,在 5G 时代来临之际,云游戏作为 5G 落地的应用之一再次成为关注的焦点。随着谷歌和微软两大巨头相继推出云游戏项目,云游戏进入加速落地阶段。我们对云游戏的发展进行了粗略的预测划分:第一阶段,需要把云游戏平台搭建好,并把已经开发好的游戏搬到云游戏平台上;第二阶段,在市场接受云游戏后,开发者基于云游戏的优势,开发扩展游戏玩法类型,催生出新的游戏形态;第三阶段,云游戏成为最主流的游戏模式,用户通过 VR 游戏设备获取类似“头号玩家” 的虚拟沉浸式游戏体验。

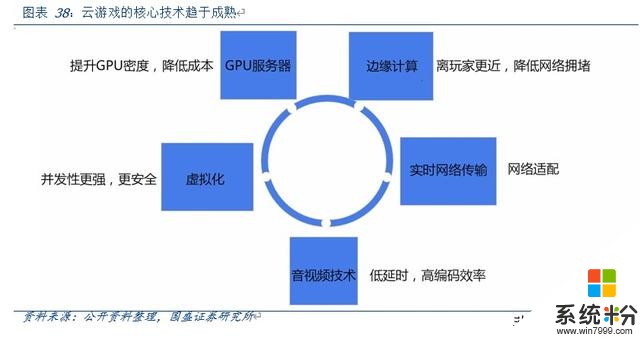

云游戏对技术要求较高,主要有 5 个核心技术:GPU 服务器、虚拟化、音视频技术、实时网络传输、边缘计算。目前各核心技术均已趋于成熟,云游戏的落地未来可期。首先是 GPU 服务器,随着 AI、大数据的发展,推动了高密度 GPU 服务器的发展。虚拟化技术包含了虚拟机、容器等隔离技术,近年来得到了长足的发展。伴随短视频、直播业务的发展,提升了编解码的效率,扩大了硬件编解码的市场普及度,音视频技术趋于成熟。随着 5G 落地,网络将更加优质高效,能够支持云游戏的要求。最后,边缘节点的建设也已经比较成熟,能够更好的降低网络拥堵。

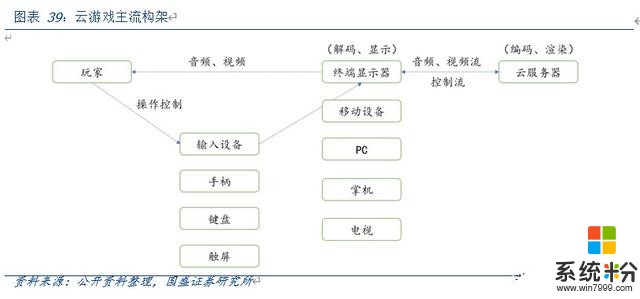

伴随 5G 逐渐成熟,5G 杀手级应用云游戏不断升温。云游戏是一种以云计算和串流技术为基础的在线游戏技术,其游戏的逻辑和渲染运算都在云端完成,处理后的把结果编码成音频流、视频流,通过网络传输给终端,终端则将用户的操作信息传输给云端,进行实时交互。云游戏支持用户使用随身携带的移动设备随时随地享受 3A 级游戏大作的极致体验,打通大型游戏的终端壁垒,而其中延迟的高低将直接影响云游戏的用户体验, 因此网络显得尤为重要。5G 的逐渐成熟,云游戏最关键的网络问题迎刃而解。

游戏对硬件设备要求高,间接的制约了游戏产业的发展。一直以来游戏都被称为是硬件杀手,游戏引擎技术的发展要快于用户硬件设备的更新换代速度,很多时候用户在用不算很旧手机或者电脑玩最新的游戏时,会遭遇频繁的卡顿,导致游戏体验非常糟糕。

云游戏解放了硬件限制。云游戏通过将游戏运算过程转移到云端服务器,使得游戏不再依赖游戏终端的硬件能力,玩家再也无须通过堆硬件的方式体验最新的游戏。云游戏平台通过大规模的服务器集群,硬件能力非常强大,几乎可以看成是无限的。通过连接云游戏平台,用户使用手机、平板等移动设备也能体验最新的主机级大型游戏,为整个游戏行业注入了新的生命力。

5.2 云游戏的发展现状

云游戏的参与者主要有以下几种:

1) 传统硬件厂商。硬件厂商产品周期受游戏的影响,为了避免云游戏时代用户硬件更新的需求下降, 部分硬件厂商选择主动布局云游戏产业,如英伟达推出了GeForce Now 云游戏平台。

2) 主机游戏厂商。主机游戏厂商先天优势明显,多年来积累了大量核心用户及丰富的游戏内容资源,是云游戏时代最具优势的参与者。微软拥有 Project xCloud 云游戏项目,索尼则拥有 PlayStation Now 为用户提供云游戏服务。

3)游戏内容制作方。云游戏有望帮助游戏内容制作方摆脱硬件设备的制约,带来全新的想象空间。EA 公司推出名了Project Atlas 的云游戏平台,育碧推出了《刺客信条:奥德赛》云版,探索云游戏时代的产品类型。

4) 互联网公司。互联网公司拥有巨大的流量入口,云游戏能够打破硬件限制,提升内容价值。代表公司有Google 和腾讯。

我们认为,云游戏平台首先需要有强大的云计算底层支持,厂商需要有足够强大云计算资源支持其为不同地区的用户提供高效优质的云服务。其次,游戏内容是必不可少的,厂商需要拥有优质的游戏资源才能吸引用户。综合来看,拥有出色的云计算实力及分布广泛的云基础设施,且已经拥有完整的 Xbox 游戏生态的微软毫无疑问的走在了最前列。

5.3 微软云游戏平台优势明显

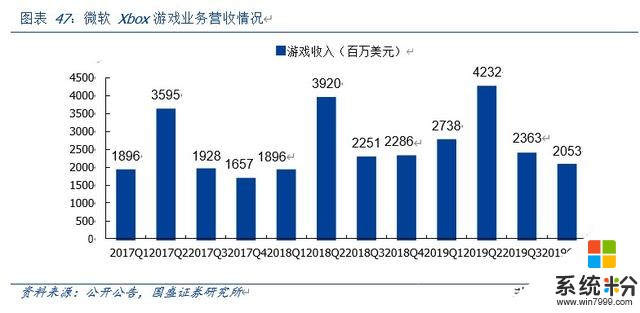

根据 IHS Markit 公布的数据,全球主机市场在过去三年迎来了良好的发展机遇,2018 年整体市场规模达到 318.6 亿美元,预计 2019 年将增长至 338.7 亿美元,索尼、任天堂和微软三家主机游戏厂商占据了绝大部分的市场份额,微软游戏业务在 2019 财年实现了 113.86 亿美元的营收,整个主机游戏市场呈现三家巨头瓜分市场的态势。

微软主机游戏以 Xbox 硬件产品为核心,通过提供丰富的游戏资源为用户打造极致的游戏体验。主机游戏用户需要先购买主机及其配件,并个根据个人喜好购买心仪的游戏, 包括一些游戏内付费项目。主机游戏用户对产品的要求极高,同时也具备非常强的购买力,因此对主机游戏厂商的要求非常高。微软微软拥有 12 家独立的游戏工作室,包括343 Industries、Mojang、Obsidian Entertainment 等,独占的游戏产品包括《光环合集》、《战争机器 4》、《我的世界》、《辐射 2》、《Dmc:鬼泣》等众多 3A 游戏大作,经过多年的发展,已经围绕Xbox 打造了完整的主机游戏生态体系,用户忠诚度高。

Xbox 生态良好,近年来月活用户稳健提升。根据微软公布的数据,Xbox Live 月活用户从 FY2016Q1 的 3900 万人,上升到 FY2019Q4 的 6500 万人,活跃用户得到了长足的发展,微软拥有庞大的游戏用户群体和成熟的商业模式。

Project xCloud 开启微软云游戏新篇章。微软于近期宣布其云游戏平台 Project xCloud 开启小范围测试,用户需要在移动设备上安装 Xbox Game Streaming app,使用该 app 即可体验 xCloud 支持的云游戏。微软为开发者提供了强大的底层技术支持,所有 Xbox游戏都将直接支持xCloud,且未来还将支持 Windows PC,为用户提供更加多样的终端选择。

Xbox Console Streaming 支持用户将 Xbox 主机内的游戏流式传输到移动设备进行体验。相比于Project xCloud,Xbox Console Streaming 允许用户将自己的 Xbox 主机作为服务器,将拥有的游戏通过网络投射至移动设备进行游戏体验。已经拥有 Xbox 主机的用户可以直接通过 Xbox Console Streaming 使用自己的游戏主机在移动端体验游戏, 无需订阅额外的云服务器,为用户提供了额外的选择,丰富了 Xbox 的游戏生态。

云游戏将成为主机游戏的新入口。用户通过云游戏能够随时随地体验高品质游戏大作, 订阅服务的方式降低了主机游戏的入门门槛,将吸引更多用户消费,进而打开整个主机游戏的市场空间,游戏内容仍然是厂商的核心竞争力,云游戏平台需要尽可能多的游戏内容吸引用户。

微软云技术和游戏内容均有优势,云游戏发展上占尽先机。微软作为全球范围内领先的公有云厂商,本身在云基础设施和云计算领域就具备强大的实力,而 Xbox 作为主机游戏市场的一大巨头,已经建立了非常良好的主机游戏生态,超过 3500 款精品游戏给玩家提供了丰富的选择,独家的爆款大作更是捆绑了一大批忠实粉丝。其他竞争对手要么不具备丰富的游戏内容,要么不具备强大的云计算基础,而微软在两方面都处于领导地位,云游戏的发展上微软占尽先机。

6. 其他补充6.1 Windows 仍是最主流的 PC 操作系统

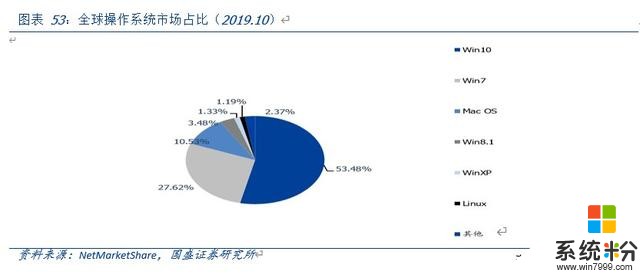

Windows 操作系统在全球范围内是最主流的操作系统。根据微软最新公布的数字,全球运行 Windows10 操作系统的超过 10 亿台。根据 NetMarketShare 最新的数据显示,全球范围内 Windows10 系统的市场占有率达到 53.48%,整个 Windows 系统的市场占有率为 89.39%,继续统治着桌面级操作系统这一领域。而随着微软在 2020 年 1 月停止对 Windows7 系统的更新支持,预计将会有更多的用户转向 Windows10 系统,带动微软 Windows 业务的增长。

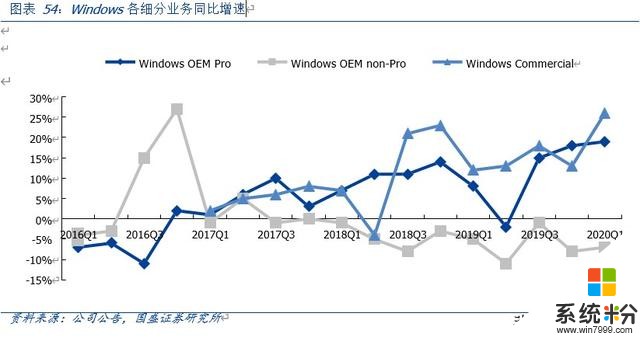

Windows 商业版增速较快, Windows OEM 非专业版有所下滑。根据微软历年财报公布的数据,Windows 商业版以及 Windows OEM 专业版近年得到了较好的发展,而受到入门级产品竞争加剧的影响,Windows OEM 非专业版营收有所下滑。整体上看,Windows 业务营收基本保持略微上涨的态势,表现稳定。

Windows 已成公司的用户和流量入口。Windows 操作系统在全球范围内拥有接近 20亿的用户数量,无数的企业个人使用装有 Windows 操作系统的电脑进行办公和娱乐。随着公司战略重心向云迁移,Windows 更大程度上成为公司的用户和流量入口,助力公司拓展其他业务,而 Windows 稳定的市场份额将继续为公司带来稳健的收入。

7.公司估值7.1 收入业绩拆分及预测

(1) 营业收入预测

公司近几年以云为核心转型成功,智能云业务板块在未来将成为公司最核心、营收占比最大的业务板块。随着 toB 端业务的不断拓展,以及 Office 365 系列订阅服务的持续延伸,生产力业务板块将继续保持强劲的上升态势。更多个人计算业务板块整体比较稳定, 随着云游戏的不断推进及下一代 Xbox 主机更新的推动,整个 Xbox 游戏业务将会得到长足的发展。

我们预测公司 2020-2022 财年公司营业收入分别为 1430/1646/1902 亿美元,同比增长13.7%/15.1%/15.6%。其中智能云业务收入增速分别为 21%/22.5%/24%,主要是因为公司 Azure 为核心的云产品强大的市场竞争力及仍在快速扩张的云市场,公司有望继续提升市场份额占有,生产力业务收入增速分别为 13%/14%/14%,主要受益于公司 B 端业务的持续拓展,更多个人计算业务受益 Windows7 停止服务用户转向 Winodws10 带来的增量,给予收入增速分别为 8%/9%/8%,预计未来云游戏有望成为这一板块的新增长点。

(2) 毛利率预测

公司近年来经营状况良好,毛利率水平稳定提高,整个 2019 财年毛利率达到 65.9%。2018 财年利润水平大幅下滑主要是受税改与就业法案影响,公司在二季度计提了 138 亿美元一次性费用所致。公司在 2019 财年净利率达到 31.18%,盈利能力十分强劲。

我们认为公司经营情况良好,公司产品市场地位高,议价能力强附加值高,预计公司未来利润率水平在保持现有基础上或还有一定的提升空间。我们预计 2020-2022 年公司综合毛利率为 67%/67%/67%。基于以上假设,我们预测公司 2020-2022 年归母净利润分别为 449.31/507.46/585.66 亿美元,同比增长 14.5%/12.9%/15.4%,对应 EPS 分别为5.79/6.54/7.55。

7.2 估值与投资建议

公司当前股价对应 2020-2022 年 PE 分别为 29.2/25.9/22.8 倍,公司作为美股业绩表现最为稳健的科技龙头,拥有全方位的云服务能力,B 端优势巨大。结合当前正处于 5G 商用加速落地的时间点,云计算仍是科技领域最重要的方向之一。云计算领域的龙头效应十分明显,公司作为云计算领域绝对的龙头,市场份额有望进一步提高,结合公司在云游戏赛道所处的领跑地位,公司估值水平还将进一步提高。我们给予微软 202.7 元的目标价,对应 2020 年 35 倍估值,首次覆盖,给予“买入”评级。

同时,我们还能看到云基础设施建设带来的需求。微软在 2019 财年资本支出达到 139.25 亿美元,同比增长 19.7%,而根据微软电话会议所公布的信息,85%的资本开支用在云基础设施建设上。我们认为,云计算在未来两年的前景十分明确,结合 5G 商用带来的流量爆发,公有云厂家的云基础设施建设需求量也将持续上升,利好数通设备、光通信及第三方 IDC 等领域。

(报告来源:国盛证券)

获取报告请登陆未来智库www.vzkoo.com。

立即登录请点击:「链接」